MP nº 899/2019, concede desconto para regularização de dívida com a União através do instituto da transação tributária

A Medida Provisória nº 899/2019, amplamente divulgada no dia 16/10, dispõe sobre a negociação de dividas federais através da transação tributária, foi publicada na edição do Diário Oficial da União desta quinta-feira, 17 de outubro.

De acordo com a MP nº 899/2019, débitos federais poderão ser negociados através da transação tributária em até 100 meses, com redução de até 70% do valor total dos créditos transacionados. Estas reduções ocorrem sobre as parcelas acessórias da dívida – juros, multas, encargos, não atinge o valor principal.

Finalidade da Medida Provisória nº 899/2019

A Medida Provisória nº 899/2019 estabelece requisitos e condições para que a União e os devedores ou as partes adversas realizem transação resolutiva de litígio, nos termos do art. 171 da Lei nº 5.172, de 25 de outubro de 1966 – Código Tributário Nacional.

A Lei nº 5.172, de 25 de outubro de 1966 dispõe sobre o Sistema Tributário Nacional e institui normas gerais de direito tributário aplicáveis à União, Estados e Municípios.

Art. 171. A lei pode facultar, nas condições que estabeleça, aos sujeitos ativo e passivo da obrigação tributária celebrar transação que, mediante concessões mútuas, importe em determinação de litígio e conseqüente extinção de crédito tributário.

Parágrafo único. A lei indicará a autoridade competente para autorizar a transação em cada caso.

Aplica-se o disposto nesta Medida Provisória (Art. 1º):

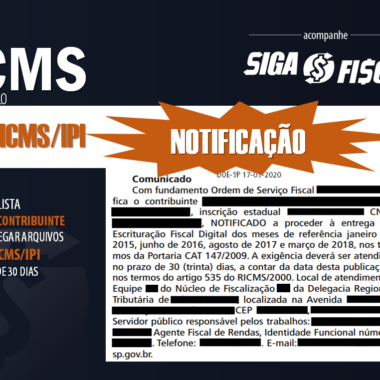

I – aos créditos tributários não judicializados sob a administração da Secretaria Especial da Receita Federal do Brasil do Ministério da Economia;

II – à dívida ativa e aos tributos da União, cuja inscrição, cobrança ou representação incumbam à Procuradoria-Geral da Fazenda Nacional, nos termos do disposto no art. 12 da Lei Complementar nº 73, de 10 de fevereiro de 1993; e,

III – no que couber, à dívida ativa das autarquias e das fundações públicas federais, cuja inscrição, cobrança e representação incumbam à Procuradoria-Geral Federal e aos créditos cuja cobrança seja competência da Procuradoria-Geral da União, nos termos de ato do Advogado-Geral da União e sem prejuízo do disposto na Lei nº 9.469, de 10 de julho de 1997.

Para fins desta Medida Provisória, são modalidades de transação (art. 1º):

I – a proposta individual ou por adesão na cobrança da dívida ativa;

II – a adesão nos demais casos de contencioso judicial ou administrativo tributário; e

III – a adesão no contencioso administrativo tributário de baixo valor.

Transação de Dívida Ativa – É vedada a transação que envolva (§ 2 do art. 1º)):

I – a redução do montante principal do crédito inscrito em dívida ativa da União;

II – as multas previstas no § 1º do art. 44 da Lei nº 9.430, de 27 de dezembro de 1996, e no § 6º do art. 80 da Lei nº 4.502, de 30 de novembro de 1964, e as de natureza penal; e

III – os créditos:

a) do Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional;

b) do Fundo de Garantia do Tempo de Serviço – FGTS; e

c) não inscritos em dívida ativa da União.

Art. 44 da Lei nº 9.430/1996 dispõe sobre multas de ofício

Art. 44. Nos casos de lançamento de ofício, serão aplicadas as seguintes multas:

1o O percentual de multa de que trata o inciso I do caput deste artigo será duplicado nos casos previstos nos arts. 71, 72 e 73 da Lei no4.502, de 30 de novembro de 1964, independentemente de outras penalidades administrativas ou criminais cabíveis.

§ 6º do art. 80 da Lei nº 4.502, de 30 de novembro de 1964

Art. 8º. A falta de lançamento do valor, total ou parcial, do imposto sobre produtos industrializados na respectiva nota fiscal ou a falta de recolhimento do imposto lançado sujeitará o contribuinte à multa de ofício de 75% (setenta e cinco por cento) do valor do imposto que deixou de ser lançado ou recolhido.

§ 6o O percentual de multa a que se refere o caput deste artigo, independentemente de outras penalidades administrativas ou criminais cabíveis, será

I – aumentado de metade, ocorrendo apenas uma circunstância agravante, exceto a reincidência específica;

II – duplicado, ocorrendo reincidência específica ou mais de uma circunstância agravante e nos casos previstos nos arts. 71, 72 e 73 desta Lei.

A proposta de transação observará os seguintes limites (§ 3º do art. 1º)):

I – quitação em até oitenta e quatro meses, contados da data da formalização da transação; e

II – redução de até cinquenta por cento do valor total dos créditos a serem transacionados.

Na hipótese de transação que envolva pessoa natural (§ 3º), microempresa ou empresa de pequeno porte o prazo de que trata o inciso I do § 3º será de até cem meses e a redução de que trata o inciso II do § 3º será de até setenta por cento.

A transação não suspende execuções fiscais

A proposta de transação não suspende a exigibilidade dos créditos por ela abrangidos nem o andamento das respectivas execuções fiscais (Art. 6º).

A transação por adesão será realizada exclusivamente por meio eletrônico.

Esta medida regulamenta o instituto da “transação tributária”, prevista no Código Tributário Nacional.

De acordo com o governo, a implementação das ações estabelecidas pela Medida Provisória nº 899/2019 tem o potencial de gerar uma arrecadação de R$ 14 bilhões ao longo de três anos.

As negociações através da transação envolvem os devedores cujas dívidas estão em fase de discussão no âmbito do contencioso tributário administrativo ou judicial, em casos cujas controvérsias são consideradas relevantes e disseminadas.

Confira aqui integra da MP nº 899/2019.

Leia mais:

Medida Provisória permite negociação de débitos entre contribuintes e a União

_________________________ INFORMAÇÕES SOBRE A EMPRESA SIGA O FISCO________________________

Quer se manter atualizado? Tem interesse em receber notícias deste Portal? Ao acessar qualquer matéria informe seu e-mail (clique na figura do envelope – basta informar uma única vez). Siga o Fisco®, estabelecida no município de São Paulo, é uma empresa que oferece serviços de consultoria, Cursos, Treinamento (da sua equipe, do seu cliente e fornecedor), e Palestras (tributos indiretos: ICMS, ISS, IPI, PIS/Cofins e Simples Nacional). Temos ainda o Serviço do Especialista Fiscal que vai até a sua empresa (um programa adaptável às necessidades do cliente). Interessados em nossos serviços poderão entrar em contato.

Você sabia que a empresa Siga o Fisco® pode te ajudar ainda que a distância?

Parceiros com Ferramentas que auxiliam na rotina contábil e fiscal: Quer divulgar seu produto neste Portal? Entre em contato!

O Portal Siga o Fisco foi criado para compartilhar informações de interesse dos contribuintes e profissionais que atuam na área contábil, fiscal e tributária. Entendemos que todas as atividades são importantes, inclusive as de fiscalizações realizadas pelos órgãos federais, estaduais e municipais, que muitas vezes ajudam a combater a concorrência desleal.

Compartilhe nas redes: