Devedor contumaz utilizará formulário de segurança para emitir NF-e

Contribuinte paulista, classificado como Devedor Contumaz de ICMS no Estado de SP, utilizará formulário de segurança para emitir NF-e

Fisco paulista através de Regime Especial de Ofício impõe ao devedor classificado como contumaz emissão de NF-e somente através de formulário de segurança.

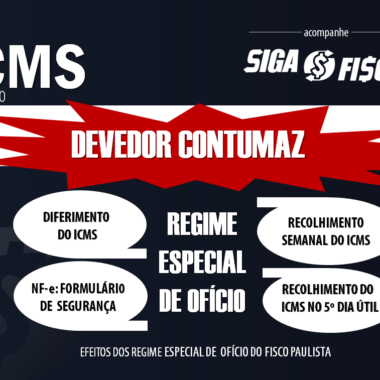

A medida da SEFAZ-SP determina ao contribuinte de ICMS classificado como devedor contumaz:

– Emissão de NF-e somente através de formulário de segurança;

– Diferimento do ICMS e vedação do crédito do imposto;

O Regime Especial de Ofício, ainda determina a antecipação da apuração do ICMS e apresentação mensal de diversas informações junto ao Posto Fiscal de jurisdição da empresa.

O Regime Especial de Ofício publicado no Diário Oficial do Estado de São Paulo determina ao contribuinte classificado devedor contumaz nos termos da Lei Complementar nº 1.320/2018:

Apresentar ao Núcleo Fiscal de Cobrança, mediante prévio agendamento e durante o horário de expediente ao público, até o 15º) dia subsequente ao de cada apuração, os seguintes documentos (preferencialmente em formato digital), correspondentes às operações realizadas no respectivo período de apuração, nos termos da cláusula primeira:

a) Guia de Recolhimento do ICMS devidamente quitada, correspondente ao saldo devedor apurado, tanto da apuração inerente às operações próprias, quanto às do imposto retido antecipadamente, se for o caso;

b) Cópia das notas fiscais eletrônicas emitidas, impressas no formulário de segurança;

c) Protocolo de entrega do SPED;

d) Comprovante de entrega da guia de informação e apuração do ICMS, relativa ao mês imediatamente anterior ao da apuração de que trata o caput.

Entenda o caso:

ICMS – Devedor contumaz em SP emitirá NF-e somente através de formulário de segurança

É o que determina o Regime Especial de Ofício da SEFAZ-SP imposto ao devedor classificado contumaz.

De acordo com o Regime Especial publicado no Diário Oficial do Estado de SP (16/01), o fisco paulista impôs ao contribuinte classificado como devedor contumaz: Controle de Emissão de Notas Fiscais eletrônicas em formulários de segurança

A decisão do fisco paulista foi pautada:

Em conformidade com o que dispõe a Resolução SF 50/2018, os artigos 19 e 20 da Lei Complementar 1.320/2018 e com o artigo 488 do RICMS (Regulamento do Imposto Sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação), aprovado pelo Decreto 45.490, de 30/11/00,

Considerando que compete ao Fisco estabelecer procedimentos que evitem a inadimplência;

Considerando que o imposto destacado nas suas operações de saída pode ser aproveitado imediata e integralmente pelo destinatário, abatendo o imposto devido por este destinatário;

Considerando que o Estado honra imediatamente os créditos repassados aos destinatários;

Considerando que esta situação acarreta enorme prejuízo ao Erário;

Considerando que tal prática lesiona duplamente o Estado que, além de não receber o imposto devido pelo contribuinte, honra os créditos repassados a seus destinatários;

Considerando que o crédito repassado pode permitir ao destinatário o aproveitamento sob a forma de crédito acumulado e sua utilização para pagamento de imposto ou transferência para pagamento de seus próprios fornecedores;

Considerando que a legislação do ICMS vigente prevê a possibilidade de atribuir a outrem o recolhimento do imposto devido;

Considerando que a transferência da responsabilidade pelo pagamento do imposto ao destinatário das mercadorias garantirá ao Fisco o recebimento do imposto vincendo, ao mesmo tempo em que não impõe ou aumenta nenhum encargo financeiro do prestador de serviços que deixa de recolher o tributo;

Considerando que o recolhimento do imposto devido pelo prestador de serviços não ocasionará prejuízo ao destinatário, que receberá as mercadorias por valor líquido livre de imposto;

Considerando que com o diferimento do imposto o contribuinte prestador de serviços deixará de ter saldo devedor e apresentará saldo credor decorrente de suas compras;

Considerando que o saldo credor mencionado no item anterior poderá ser aproveitado como crédito acumulado nos termos da legislação vigente, para pagamento de débitos do próprio interessado;

Considerando que compete ao Fisco oferecer procedimentos que evitem a inadimplência, bem como buscar alternativas para a liquidação de dívidas pendentes com o Erário Estadual.

RESOLVE: * ALTERAR o Regime Especial de Recolhimento – “Ex- -Offício”, para controle de emissão de notas fiscais eletrônicas em formulários de segurança e o respectivo pagamento de Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, disciplinado pelas seguintes cláusulas:

A apuração do Imposto Sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, prevista no artigo 85 do Regulamento do ICMS, devido sobre as operações próprias realizadas pelo referido Contribuinte, será efetuada até o 1º último dia útil do mês subsequente, relativamente às operações realizadas no período compreendido entre os dias 1º ao último dia do mês.

As operações realizadas pelo interessado e objetos deste Regime Especial deverão ser escrituradas regularmente sem o lançamento do valor de ICMS.

O lançamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, cujo destinatário seja contribuinte paulista fica DIFERIDO, nos termos dos pelos artigos 116 e 260 do RICMS, para o momento em que a mercadoria entrar no estabelecimento do destinatário.

Leia: ICMS: STF Criminaliza não recolhimento intencional do imposto

Diferimento do ICMS e Vedação ao crédito do imposto

Com a imposição do fisco, fica vedado o destaque do valor do imposto nos documentos fiscais emitidos pelo contribuinte devedor classificado contumaz, não permitindo ao destinatário da mercadoria o direito a se creditar de qualquer valor a título de ICMS naquelas operações.

Se preenchido os requisitos previstos no Regime Especial, o ICMS incidente sobre a operação será diferido para o momento em que a mercadoria entrar no estabelecimento do destinatário. Com isto o comprador deverá calcular o ICMS próprio da prestação nos termos do artigo 116 do RICMS/2000.”

As operações realizadas pelo contribuinte paulista e objetos deste Regime Especial deverão ser escrituradas regularmente sem o lançamento do valor de ICMS (CST 51).

Leia Fisco paulista impõe ao Devedor contumaz Diferimento do ICMS

Não se aplica o diferimento do ICMS, vigendo o estabelecido no RICMS/2000:

I – Às operações cujos destinatários sejam de outros estados da Federação;

II – Às prestações cujos destinatários sejam contribuintes sujeitos às normas do Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – “Simples Nacional”.

Informações sobre as NF-e

Os documentos referidos neste Regime serão recepcionados, podendo seguir, após, para execução de fiscalização das operações do período correspondente, que será realizada nos termos do Roteiro correspondente do Manual de Técnicas Fiscais.

O contribuinte deverá consignar no campo “Informações Complementares de Interesse do Contribuinte” das NF-es e dos DANFEs, a seguinte expressão: “Nos termos do Regime Especial “ex-officio” GDOC XXXX-XXXXXX/2017: É obrigatória a impressão de DANFE em formulário de segurança.

É vedado o crédito de ICMS relativo à presente prestação.

Formulários de segurança

O controle de utilização do Núcleo Fiscal de Cobrança consistirá na liberação de lotes de impressos de formulários de segurança em quantidade suficiente para utilização, de modo que o contribuinte detenha, no mínimo, estoque de impressos de formulários de segurança para impressão de DANFEs suficientes para uso nos dias restantes do período de apuração subseqüente.

A liberação de lotes de impressos de formulários de segurança para impressão de DANFEs prevista no parágrafo anterior somente será efetuada após o cumprimento das obrigações previstas nas demais cláusulas do Regime.

Para cálculo da quantidade de impressos de formulários de segurança a ser liberada, será considerada a média das Notas Fiscais emitidas nos três meses imediatamente anteriores.

O contribuinte poderá ter deferida a liberação de quantidade superior de impressos de formulários de segurança, quando comprovar a necessidade de tal acréscimo, em pedido dirigido ao Chefe do Núcleo Fiscal de Cobrança.

Emissão de documentos fiscais e apresentação ao fisco

O contribuinte deverá emitir os DANFEs (Documentos Auxiliares das Notas Fiscais Eletrônicas) obrigatoriamente em formulário de segurança (e não em papel comum A4), nos termos da Portaria CAT 162/2008.

Deverá, ainda, apresentar no Núcleo Fiscal de Cobrança, mediante prévio agendamento e durante o horário de expediente ao público, até o 15º) dia subsequente ao de cada apuração, os seguintes documentos (preferencialmente em formato digital), correspondentes às operações realizadas no respectivo período de apuração, nos termos da cláusula primeira:

a) Guia de Recolhimento do ICMS devidamente quitada, correspondente ao saldo devedor apurado, tanto da apuração inerente às operações próprias, quanto às do imposto retido antecipadamente, se for o caso;

b) Cópia das notas fiscais eletrônicas emitidas, impressas no formulário de segurança;

c) Protocolo de entrega do SPED;

d) Comprovante de entrega da guia de informação e apuração do ICMS, relativa ao mês imediatamente anterior ao da apuração de que trata o caput, nos termos da Cláusula Primeira

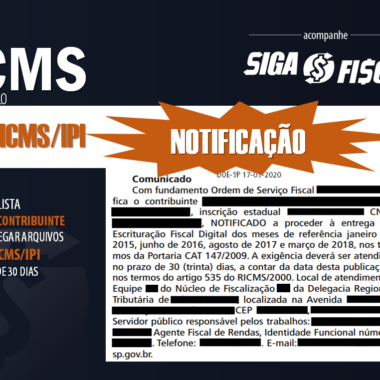

Sócios são comunicados do Regime Especial

O Comunicado do Regime Especial de Recolhimento de ICMS “Ex Offício” foi feito junto aos sócios da empresa declarada devedora contumaz.

Descumprimento das condições impostas pelo Regime Especial

O descumprimento das condições impostas por este Regime Especial, entre outras providências, a critério do Fisco e não se limitando a esta ordem, cumulativamente ou não (cláusula quinta):

I – As notas fiscais eletrônicas (NF-e) do contribuinte serão denegadas pela Secretaria da Fazenda de São Paulo até que as mesmas sejam satisfeitas.

II – Poderão ser modificadas as disposições inerentes à periodicidade da apuração e do recolhimento do imposto, para reduzi-los, até mesmo para as operações realizadas a cada dia, ou para exigir que o recolhimento do imposto se faça relativamente a cada operação de saída de mercadoria, mesmo antes da sua entrega ao destinatário, mediante guia de recolhimentos especiais conforme disposto no artigo 71 da Lei 6.374, de 2 de março de 1989 e artigo 118 do RICMS – Decreto 45.490, de 30-11-2000, que transcrevemos:

“Artigo 118 – O recolhimento do imposto poderá ser exigido antecipadamente em operação ou prestação promovida por contribuinte submetido a regime especial de fiscalização, no momento da entrega ou da remessa da mercadoria ou no início da prestação de serviço.”

§ 1º – O descumprimento do presente poderá, ainda, acarretar a instauração de procedimento de cassação ou suspensão da inscrição estadual, conforme disposto no artigo 31 do RICMS/00, abaixo reproduzido:

“Artigo 31 – A eficácia da inscrição, nos termos de disciplina estabelecida pela Secretaria da Fazenda, poderá ser cassada ou suspensa, de ofício, nas seguintes situações:

I – inatividade do estabelecimento para o qual foi obtida a inscrição;

II – prática de atos ilícitos que tenham repercussão no âmbito tributário;

III – indicação incorreta ou não indicação dos dados de identificação dos controladores ou beneficiários de empresas de investimento sediadas no exterior, que figurem no quadro societário ou acionário de empresa envolvida em ilícitos fiscais;

IV – inadimplência fraudulenta;

V – práticas sonegatórias que levem ao desequilíbrio concorrencial;

VI – falta de prestação de garantia ao cumprimento das obrigações tributárias, quando exigida nos termos do artigo 21;

VII – falta de comunicação de reativação das atividades ou de apresentação de pedido de baixa de inscrição, após decorridos 12 (doze) meses contados da data da comunicação da interrupção temporária das atividades.

VIII – falta de solicitação de renovação da inscrição no prazo estabelecido ou indeferimento do pedido de renovação da inscrição. (Redação dada ao inciso pelo Decreto 53.916, de 29-12-2008; D.O. 30-12-2008).”

O disposto neste Regime Especial – “Ex-Officio” – implica, fundamentalmente, o controle fiscal da apuração e no diferimento do ICMS, com custódia e controle de utilização de impressos de documentos fiscais, e não o dispensa do cumprimento de todas as demais obrigações previstas na legislação do ICMS (cláusula sexta).

Alteração do Regime Especial

A presente alteração do Regime Especial Ex Officio vigorará a partir de 01-02-2020, por prazo indeterminado, e valerá mesmo no caso de alteração da denominação/razão social, transferência do estabelecimento, fusão, cisão, transformação e/ou incorporação, produzindo efeitos a seus sucessores, podendo a qualquer momento e a critério do Fisco ser suspenso, alterado ou, em caso de descumprimento, agravado.

Além do estabelecimento expressamente alcançado pelo presente Regime Especial, seus efeitos poderão ser estendidos a outras filiais da empresa que eventualmente venham a ser constituídas no território do Estado de São Paulo e também a outras empresas a ele coligadas ou por ele controladas.

A alteração deste Regime Especial, que não dispensa o contribuinte do cumprimento de todas as demais obrigações previstas no RICMS, vigorará mesmo no caso de alteração da denominação social, razão social ou transferência do estabelecimento e poderá, a qualquer momento e a critério do fisco, ser sustada, alterada e cassada.

Fique atento às determinações do fisco paulista sobre o devedor classificado como contumaz

Exigências do fisco paulista, além de tornar as operações mais complexas, reduzem consideravelmente os prazos para os contribuintes cumprirem diversas obrigações.

Como podemos observar neste caso, o contribuinte ficou obrigado:

– utilizar formulário de segurança para emitir o documento fiscal;

– apurar o ICMS próprio no 1º dia útil do mês subseqüente ao mês apuração;

– diferiu o imposto para o momento em que a mercadoria entrar no estabelecimento do destinatário (isto se o destinatário não for optante pelo Simples Nacional e também não esteja estabelecido em outra unidade da federação).

– apresentar no Posto Fiscal de Jurisdição até 15º dia os seguintes documentos:

a) Guia de Recolhimento do ICMS devidamente quitada, correspondente ao saldo devedor apurado, tanto da apuração inerente às operações próprias, quanto às do imposto retido antecipadamente, se for o caso;

b) Cópia das notas fiscais eletrônicas emitidas, impressas no formulário de segurança;

c) Protocolo de entrega do SPED;

d) Comprovante de entrega da guia de informação e apuração do ICMS, relativa ao mês imediatamente anterior ao da apuração de que trata o caput.

Observe que os prazos de entrega das obrigações (GIA e EFD-ICMS) e também recolhimento do ICMS próprio fogem à regra prevista no regulamento do ICMS de São Paulo. Considerando os prazos fixados no Regime Especial tudo deve ser antecipado.

Leia mais:

Devedor Contumaz perde a responsabilidade de recolher o ICMS em SP

Fisco paulista impõe ao Devedor contumaz Diferimento do ICMS

ICMS: STF Criminaliza não recolhimento intencional do imposto

O Portal Siga o Fisco está em processo de mudança.

Acompanhem as mudanças de acesso às publicações e fiquem atentos às normas que regem o direito autoral.

Solicitações de consultas ou respostas podem ser feitas através da contratação do nosso serviço de Consultoria sob Demanda.