Fisco paulista cobra ICMS-ST sobre entradas interestaduais de mercadorias destinadas a revenda

Entenda o caso:

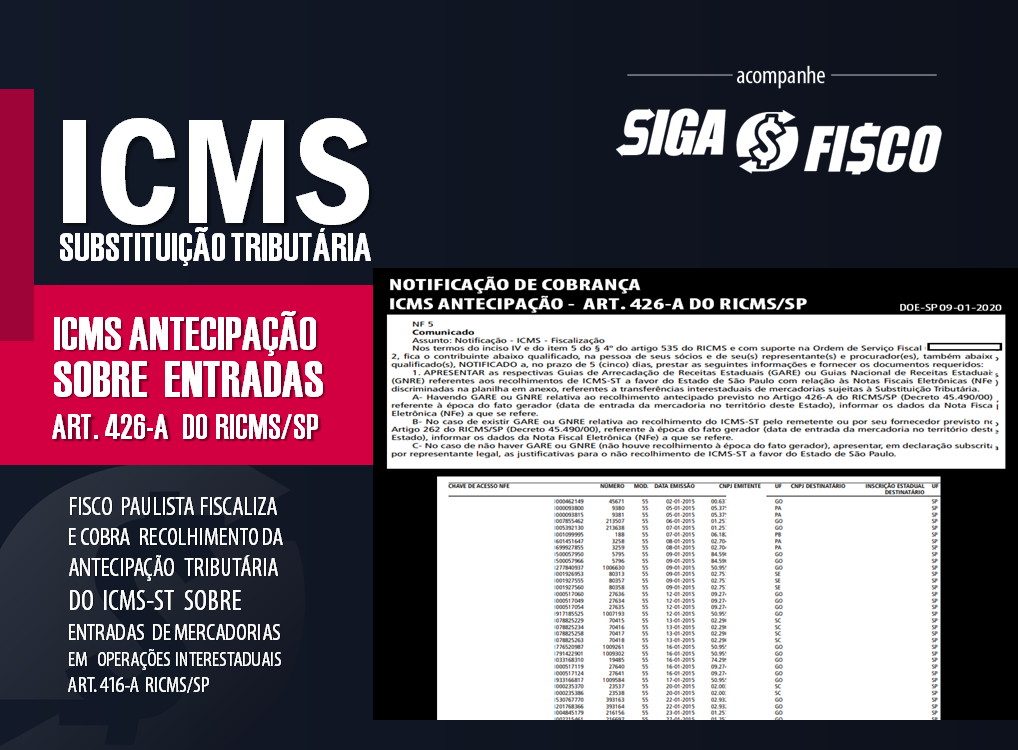

Fisco paulista Notifica contribuinte a apresentar comprovante de recolhimento do ICMS-ST sobre as entradas interestaduais de mercadorias destinadas a revenda.

Comprou mercadoria de fornecedor estabelecido em outro Estado? Esta mercadoria está sujeita ao ICMS-ST no Estado de São Paulo? Fique atento ao recolhimento do ICMS-ST na forma do artigo 426-A do RICMS/SP e evite autuação.

Notificação para apresentar recolhimento do ICMS antecipação

Fisco paulista notifica contribuinte a apresentar no prazo de 5 dias comprovante de recolhimento de ICMS-ST a favor do Estado de São Paulo referente Notas Fiscais Eletrônicas (NFe) discriminadas em planilha. Trata-se de cobrança do ICMS referente entradas interestaduais de mercadorias destinadas à revenda sujeitas à Substituição Tributária no Estado de São Paulo, de que trata o art. 426-A do RICMS/SP.

Fisco paulista notifica contribuinte a apresentar no prazo de 5 dias comprovante de recolhimento de ICMS-ST a favor do Estado de São Paulo referente Notas Fiscais Eletrônicas (NFe) discriminadas em planilha. Trata-se de cobrança do ICMS referente entradas interestaduais de mercadorias destinadas à revenda sujeitas à Substituição Tributária no Estado de São Paulo, de que trata o art. 426-A do RICMS/SP.

NF-e emitida sem destaque do ICMS-ST

NF-e emitida sem destaque do ICMS-ST

Art. 426-A do RICMS/SP determina:

Na entrada no território deste Estado de mercadoria indicada no § 1°, procedente de outra unidade da Federação, o contribuinte paulista que conste como destinatário no documento fiscal relativo à operação deverá efetuar antecipadamente o recolhimento (Lei 6.374/89, art. 2°, § 3°-A):

I – do imposto devido pela própria operação de saída da mercadoria;

II – em sendo o caso, do imposto devido pelas operações subseqüentes, na condição de sujeito passivo por substituição.

§ 1° – O disposto neste artigo aplica-se às mercadorias sujeitas ao regime jurídico da substituição tributária referidas nos artigos 313-A a 313-Z20, exceto se o remetente da mercadoria tiver efetuado a retenção antecipada do imposto, na condição de sujeito passivo por substituição, conforme previsto na legislação.

Antecipação Tributária x Operação de transferência de mercadorias

A antecipação tributária do ICMS aplica-se inclusive às operações recebidas em transferência de mercadorias destinadas à revenda.

No caso em questão, o fisco paulista também relacionou na Notificação Notas Fiscais de entrada em transferência de mercadorias sujeitas ao ICMS-ST.

Neste caso, a cobrança do ICMS antecipação tributária de que trata o art. 426-A do RICMS/00 abrange inclusive as operações recebidas em transferência de Filial estabelecida em outro Estado.

No exemplo, o remetente da mercadoria em transferência estava no Estado de Tocantins.

Como identificar Operação sujeita a Antecipação Tributária do ICMS – Art. 426-A do RICMS/00

Estaremos diante da figura da antecipação tributária quando a mercadoria for destinada a revenda pelo destinatário, entrar no Estado de São Paulo, sem o correspondente recolhimento do ICMS Substituição Tributária – ICMS-ST.

Assim, na entrada no território paulista de mercadorias enquadradas na Substituição Tributária (Portaria CAT 68//2019), procedente de outra unidade da Federação, o contribuinte paulista que conste como destinatário no documento fiscal relativo à operação deverá efetuar antecipadamente o recolhimento:

I – do imposto devido pela própria operação de saída da mercadoria;

II – em sendo o caso, do imposto devido pelas operações subseqüentes, na condição de sujeito passivo por substituição.

Sabe aquele contribuinte paulista chamado de substituído tributário, que recebe mercadoria já com o ICMS-ST recolhido? Deve observar as operações de entrada de mercadoria para revenda quando o fornecedor estiver estabelecido em outro Estado, pode ser que tenha de observar as regras do art. 426-A do RICMS/SP.

Exemplo: contribuinte paulista recebeu mercadoria para revenda (produtos da indústria alimentícia Art. 313-W do RICMS/SP) de fornecedor estabelecido em outro Estado sem recolhimento do ICMS-ST? Terá de calcular o ICMS-ST e recolher aos cofres do Estado de SP.

De acordo com a Portaria CAT 68/2019 o item com NCM 1905.90.20 da NF-e de entrada se enquadra:

ANEXO XVI – PRODUTOS DA INDÚSTRIA ALIMENTÍCIA – Artigo 313-W do RICMS/SP

|

item |

CEST | NCM |

DESCRIÇÃO |

|

52 |

17.056.01 |

1905.90.20 |

Biscoitos e bolachas não derivados de farinha de trigo dos tipos “cream cracker” e “água e sal” |

|

53 |

17.056.02 | 1905.90.20 |

Outras bolachas, exceto casquinhas para sorvete e os biscoitos e bolachas relacionados nos CEST 17.056.00 e 17.056.01 |

Neste caso, por se tratar de mercadoria destinada à revenda relacionada na lista de Substituição Tributária no Estado de São Paulo, por ocasião de entrada no estabelecimento, o contribuinte paulista deveria ter efetuado o recolhimento do ICMS antecipação tributária, de que trata o art. 426-A do RICMS/SP, conforme Notificação do fisco paulista.

De acordo com a Notificação, que relacionou todas as NF-e de operações interestaduais emitidas contra o contribuinte paulista (período de 2015), além de recolher o ICMS-ST de que trata o art. 426-A do RICMS/SP é necessário manter à disposição do fisco o demonstrativo que deu origem ao cálculo do imposto.

Para evitar a decadência (prazo de cinco anos contados da emissão do documento fiscal para cobrar o imposto), o fisco está cobrando o ICMS do período de 2015.

Quando não se aplica as regras de Antecipação Tributária do ICMS prevista no Art. 426-A do RICMS/00?

Salvo disposição em contrário, fica dispensado o recolhimento da antecipação do ICMS na entrada de mercadoria destinada a (§ 6°):

1 – integração ou consumo em processo de industrialização;

2 – estabelecimento responsável pelo pagamento do imposto por sujeição passiva por substituição, em relação à mesma mercadoria ou a outra mercadoria enquadrada na mesma modalidade de substituição, hipótese em que a respectiva saída da mercadoria subordinar-se-á ao regime jurídico da substituição tributária previsto neste regulamento, ressalvado o disposto no § 6°-A;

3 – estabelecimento paulista pertencente ao mesmo titular do estabelecimento remetente, hipótese na qual a responsabilidade pela retenção do imposto será do estabelecimento destinatário, que deverá observar as demais normas relativas ao regime jurídico da substituição tributária previsto neste regulamento, se, cumulativamente:

a) esse estabelecimento não for varejista;

b) a mercadoria entrada tiver sido fabricada, importada ou arrematada, quando importada do exterior e apreendida, por qualquer estabelecimento do mesmo titular

O disposto no item 2 do § 6° não se aplica na hipótese em que o estabelecimento destinatário da mercadoria (§ 6°-A):

1- seja atacadista;

2 – tenha a responsabilidade tributária atribuída pela legislação apenas pelo fato de receber mercadoria de outra unidade da Federação.

Antecipação Tributária do ICMS – art. 426-A do RICMS/00 surgimento

A figura tributária da antecipação do ICMS, prevista no Art. 426-A, foi criada no Estado de São Paulo em 2008, com a publicação do Decreto Decreto 52.742 de 2018.

A antecipação tributária foi instituída para defender a indústria paulista após a ampliação dos segmentos sujeitos ao ICMS Substituição Tributária (Art. 313-A a Art. 313-Z-20).

Vencimento da Antecipação Tributária

O ICMS antecipação tributária deve ser calculado e recolhido aos cofres do Estado de São Paulo, por meio de Guia de Recolhimento Especial (GARE 063-2) na data em que mercadoria entrar no Estado de São Paulo se o adquirente da mercadoria for contribuinte do RPA; se for optante pelo Simples Nacional este imposto deve ser recolhido até o último dia do 2º subseqüente ao fato gerador.

Quer saber quais mercadorias estão sujeitas ao ICMS-ST no Estado de São Paulo, confira lista divulgada pela Portaria CAT 68/2019.

Leia mais:

ICMS-ST: SP divulga relação de mercadorias sujeitas a Substituição Tributária

ICMS-ST – São Paulo simplifica legislação

Simples Nacional sofre fiscalização e autuação por falta de recolhimento do ICMS Antecipação Tributária

SP publica o ABC da Antecipação Tributária do ICMS

ICMS – Decisões Normativas impactam operações em SP

ICMS-ST – Quem deve recolher o imposto na operação interestadual?

ICMS-ST: SP altera regras

Confira do São Paulo: Decreto nº 64.552/2019; e Portaria CAT 68/2019

CONFAZ: Convênio ICMS 142/2018

O Portal Siga o Fisco está em processo de mudança.

Acompanhem as mudanças de acesso às publicações e fiquem atentos às normas que regem o direito autoral.

Solicitações de consultas ou respostas podem ser feitas através da contratação do nosso serviço de Consultoria sob Demanda.