Adesão ou Exclusão do Simples Nacional vence dia 31 janeiro

Empresa que pretende ingressar ou sair do Simples Nacional em 2020 deve providenciar regularização dos débitos e solicitação até dia 31 de janeiro

O Simples Nacional, provoca em janeiro nas empresas muita correria para garantir adesão ou manutenção do regime

Embora o Simples Nacional esteja em vigor desde 1º de julho de 2007, em pleno ano de 2020 o regime ainda causa correria nos escritórios de contabilidade, responsáveis por assessorar boa parte das micro e pequenas empresas.

A correria é contra o tempo, afinal vence no próximo dia 31 de janeiro o prazo para regularizar todas as pendências para a empresa interessada continuar no Simples Nacional ou ingressar no Regime, conforme determina a Lei Complementar nº 123/2006.

No que diz respeito ao faturamento pode ingressar no Simples Nacional a empresa que em 2019 apresentou receita anual de R$ 4,8 milhões. Porém a empresa deve ficar atenta a figura tributária do sublimite.

Sublimite para o ICMS e o ISS

Com o advento da Lei Complementar nº 155/2016, que elevou o teto do Simples Nacional para R$ 4,8 milhões, foi criado um sublimite obrigatório. Assim o Estado que não publicar valor de sublimite através de Decreto, terá obrigatoriamente como sublimite para recolher o ICMS e o ISS no DAS a importância de R$ 3,6 milhões.

O sublimite determina até qual valor de receita bruta anual o Estado vai permitir o recolhimento no Simples Nacional do valor destinado ao ICMS operação própria e ISS.

Com o sublimite, em 2o20 a empresa optante somente poderá recolher o ICMS e o ISS no Simples Nacional, até o valor de receita bruta anual divulgado pela Resolução CGSN nº 149 de 2019.

Sublimites válidos para o ano de 2020

Através da Resolução CGSN nº 149 de 2019 (DOU de 06/12), foi divulgado os sublimites do Simples Nacional para o ano de 2020, confira:

I – de R$ 1.800.000,00 (um milhão e oitocentos mil reais) para os Estados do Acre e do Amapá, de acordo com o disposto no caput do art. 9º da Resolução CGSN nº 140, de 2018; e

II – de R$ 3.600.000,00 (três milhões e seiscentos mil reais) para os demais Estados e Distrito Federal, de acordo com o disposto no § 1º do art. 9º da Resolução CGSN nº 140, de 2018.

Estes sublimites (Resolução CGSN nº 149 de 2019 ) serão aplicados em cada Estado e no Distrito Federal para efeito de recolhimento do ICMS e do ISS) devido pelos estabelecimentos localizados nos seus respectivos territórios, nos termos do art. 10 da Resolução CGSN nº 140, de 2018.

Podemos notar que o Estado de Roraima até então tinha um sublimite anual de R$ 1.800.000,00 e partir de 2020 será de R$ 3.600.000,00.

Regularização dos débitos tributários, condição para aderir ou continuar no Simples Nacional

Um dos pontos mais críticos para garantir os benefícios do Simples Nacional é a regularização dos débitos tributários!

Milhares de empresas receberam em setembro de 2019, Ato Declaratório de Exclusão do Simples Nacional por conta de débitos. Ocorre que destas muitas não conseguiram regularizar os débitos no prazo fixado no Ato. Com isto, várias empresas foram excluídas do regime com efeitos a partir de 1º de janeiro de 2020. No entanto, ainda há uma chance de retornar ao regime em 2020. Se tiver interesse pode regularizar o débito e solicitar a adesão ao Simples Nacional até o final deste mês. Vale ressaltar que a empresa deve regularizar todos os débitos tributários (federais, estaduais e municipais), e isto inclui dívidas com IPVA, IPTU, ISS, Taxas, ICMS, entre outros.

Empresas correm o risco de ficar fora do Simples Nacional em 2020

Para contribuir ainda mais com a correria, em 2019 o governo através da Resolução CGSN nº 147 de 2019 acabou com a figura do agendamento à opção ao Simples Nacional. Com isto quem estava fora do Simples Nacional passou a ter de solicitar o ingresso no regime apenas durante o mês de janeiro, o que complica muito. Se a empresa tiver alguma pendência deve sanear ainda durante o mês, e com isto pode ser que por falta de tempo várias empresas fiquem foram do Simples Nacional em 2020.

A empresa que já estava em atividade em 2019 e que não fizer a opção ao Simples Nacional até dia 31 de janeiro de 2020 somente poderá ingressar no regime em 2021. O mesmo prazo vale para a exclusão voluntária do Simples Nacional.

Efeitos da adesão ou exclusão do Simples Nacional se realizado até 31 de janeiro

Os efeitos da adesão e exclusão do Simples Nacional realizado até 31 de janeiro retroagirão ao 1º dia do ano, porém é preciso ficar atento aos documentos fiscais emitidos durante o mês de janeiro.

Documentos Fiscais x Regime Tributário

Se a sua empresa vai aderir ou sair do Simples Nacional durante o mês de janeiro de 2020, é preciso ficar atento aos impactos nos documentos fiscais já emitidos.

De acordo com as regras fixadas pela Lei Complementar nº 123/2006 e Resolução CGSN 140/2018 a empresa prestadora de serviços, optante pelo Simples Nacional, não sofre retenção IR, PIS, COFINS e CSLL, porque estes tributos são recolhidos no Documento de Arrecadação do Simples Nacional – DAS.

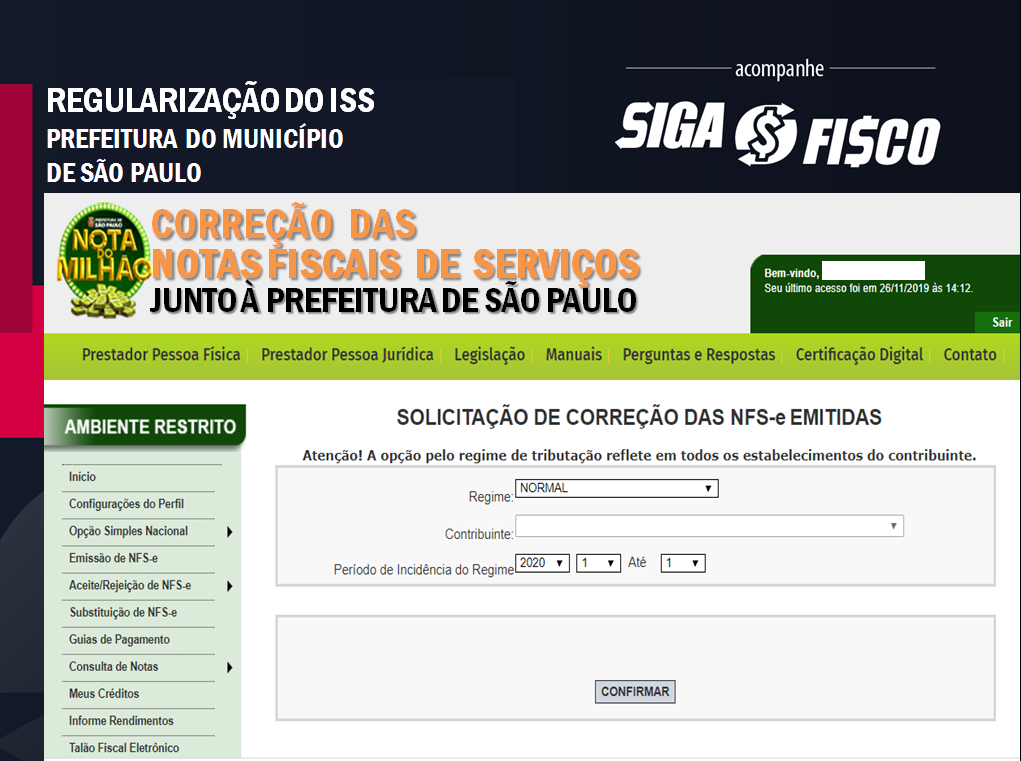

Se a prestadora de serviços emitir Nota Fiscal de Serviços eletrônica, por exemplo no município de São Paulo, depois de alterar o regime, para regularizar o ISS é possível reprocessar todos os documentos fiscais calculando o ISS sobre a prestação de serviços ou retirando o ISS que foi calculado indevidamente. Então neste quesito, não existem muitos problemas. Depois de alterar o Regime Tributário da empresa junto ao cadastro da Prefeitura de São Paulo, basta reprocessar todas as NFS-e emitidas. Se a sua empresa está estabelecida em outro município observe quais são as regras para regularização.

Confira a função para corrigir as NFS-e junto à Prefeitura do Município de São Paulo:

https://nfe.prefeitura.sp.gov.br/contribuinte/acertofiscal.aspx

Circulação de mercadorias e serviços tributados pelo ICMS

No entanto, quando a operação envolve circulação de mercadorias, não existe a figura do reprocessamento de documento fiscal no Estado de São Paulo. Se o contribuinte do imposto sair do Simples Nacional durante o mês de janeiro, e se neste período já emitiu Nota Fiscal, para regularizar o ICMS e o IPI terá de emitir Nota Fiscal Complementar.

No que diz respeito à adesão ao Simples Nacional como também a exclusão do regime, para evitar maiores transtornos, o ideal é fazer a alteração do regime tributária no 1º dia útil do ano (principalmente depois de ser extinto o agendamento à opção ao Simples Nacional em 2019). Depois que vários documentos fiscais são emitidos, se mudar de regime, para regularizar o responsável pela empresa precisa muitas vezes emitir diversas notas fiscais complementares de imposto, por exemplo.

Nota Fiscal complementar de ICMS e IPI

Portanto, quando o assunto é adesão ou permanência no Simples Nacional, o empresário precisa decidir o quanto antes, de preferência a decisão precisa ser tomada em dezembro, para formalizar no 1º dia útil do ano. Depois de emitir diversos documentos fiscais não há outro caminho previsto na legislação, que não seja, por exemplo, emitir nota fiscal complementar de imposto, isto vale para os casos em que a empresa estava no Simples Nacional e resolveu sair por opção ou é excluída pelo fisco por irregularidade.

Em 2019, o Confaz publicou o Convênio ICMS 178/2019 que trata da questão da exclusão do Simples Nacional de forma retroativa, porém, as regras previstas nesta norma, valem apenas para os contribuintes do ICMS estabelecidos nos Estados do Rio Grande do Sul e Santa Catarina.

Veja que interessante: ICMS: CONFAZ facilita operação de contribuinte excluído do Simples Nacional

Para facilitar a situação das empresas o fisco precisa estender a regra fixada pelo Convênio ICMS 178/2019, que beneficia apenas contribuintes do ICMS estabelecidos nos Estados de Santa Catarina e Rio Grande do Sul.

Contribuintes excluídos do Simples Nacional de forma retroativa terão crédito presumido de ICMS nos Estados do Rio Grande do Sul e Santa Catarina. A novidade que beneficia contribuintes de dois Estados do Sul consta do Convênio ICMS 178 de 2019 (DOU de 14/10).

Entenda o caso:

As empresas do Simples Nacional não destacam o ICMS próprio no documento fiscal, este imposto é pago no Documento de Arrecadação do Simples Nacional – DAS, de acordo com alíquota da faixa da receita bruta acumulada dos 12 últimos meses.

No entanto, quando a empresa solicita a exclusão do regime (Art. 30 da LC 123/2006), por exemplo em janeiro, caso em que a exclusão tem efeito retroativo ao 1º dia do ano, começa um ritual para regularizar os documentos fiscais emitidos sem destaque do imposto e solicitação de restituição do ICMS pago no DAS em alguns casos.

Desburocratização – Crédito Presumido de ICMS

Com a publicação do Convênio ICMS 178/2019, os contribuintes dos Estados do Rio Grande do Sul e Santa Catarina que saírem do Simples Nacional de forma retroativa terão o processo de regularização e apuração do ICMS desburocratizado. Com a medida, os Estados poderão deixar de exigir a emissão de vários documentos fiscais de complemento do ICMS e ainda o ICMS do período desenquadrado já recolhido no DAS será compensado para liquidar o débito do próprio período.

Exemplo: Empresa estabelecida no Rio Grande do Sul

A empresa solicita exclusão do Simples Nacional em 20 de janeiro de 2020

O efeito da exclusão se dará a partir de 1º de janeiro de 2020

No entanto desde o dia 1º de janeiro foram emitidas diversas Notas Fiscais sem destaque do ICMS (operação própria).

Neste caso, com o crédito presumido autorizado pelo Convênio ICMS 178/2019 este contribuinte vai apenas calcular 7% de ICMS sobre as operações realizadas no período (entre o dia 1º e dia 20 de janeiro).

Isto é só um exemplo, visto que o contribuinte do Estado do Rio Grande o Sul, assim como o de Santa Catarina deve observar norma própria das unidades federadas.

Exclusão do Simples Nacional com efeitos retroativos causa transtorno em vários Estados

A exclusão do Simples Nacional de forma retroativa causa muito transtorno aos contribuintes do ICMS em várias unidades da federação, visto que são obrigados a emitir Nota Fiscal complementar do ICMS (próprio) para todas as operações realizadas (no exemplo de 1º a 20 de janeiro) e os Estados determinam ainda que o Imposto pago no DAS do período que foi excluído do regime não pode ser compensado. Para reaver o valor o contribuinte deve solicitar restituição junto à Secretaria de Fazenda do Estado ou Distrito Federal.

Esta é uma medida que deve ser estendida aos demais Estados. Não faz sentido o contribuinte ficar obrigado a pedir restituição do ICMS e depois pagar este mesmo imposto, afinal o valor pertence ao mesmo cofre do Estado.

Para esclarecer sobre a Opção ao Simples Nacional em 2020 confira AQUI Nota veiculada dia 20-12-2019 pelo Comitê Gestor do Simples Nacional.

Atenção fique atento para não perder o prazo de adesão e exclusão do Simples Nacional em 2020!

Leia mais:

Simples Nacional: Devedores começam receber Termo de Exclusão

Simples Nacional: Comitê Gestor Extingue Agendamento de Opção

ICMS: CONFAZ facilita operação de contribuinte excluído do Simples Nacional

Comitê Gestor do Simples Nacional divulga sublimites para 2020

Simples Nacional sofre Exclusão por excesso de despesa

Prefeitura de São Paulo notifica Simples Nacional com indícios de irregularidades

Simples Nacional: Fisco identifica divergência entre receita e Notas Fiscais de Serviços

Simples Nacional Sofre autuação da Receita Federal

Simples Nacional precisa de atenção ao cadastro das operações

O Portal Siga o Fisco está em processo de mudança.

Acompanhem as mudanças de acesso às publicações e fiquem atentos às normas que regem o direito autoral.

Solicitações de consultas ou respostas podem ser feitas através da contratação do nosso serviço de Consultoria sob demanda.